美国最大的电动汽车公司特斯拉于北京时间周四早间发布2020年第三季度财报,财报公布后,由于市场关注的营收、整车毛利率等数据均超过预期,特斯拉盘后一度涨超4%,后稍有回落,收涨3.23%,报436.300美元,且较其年初股价大涨超400%。

财报亮点

现金

· 第三季度现金及现金等价物增长59亿美元,达145亿美元

· 第三季度减去资本支出后的运营现金流(自由现金流)达14亿美元

盈利

· 第三季度GAAP营业利润为8.09亿美元,营业利润率为9.2%

· 第三季度GAAP净利润为3.31亿美元,非GAAP 净利润(未计股份支付费用)为 8.74亿

运营

· 车辆交付量、盈利和自由现金流均创纪录

· 三大洲三座新工厂建设按计划持续推进

· 2020年10月启动FSD(完全自动驾驶能力)内测第一阶段

财报总结

对于特斯拉来说,2020年第三季度在许多层面上都是一个创纪录的季度。在过去四个季度里,特斯拉创造了超19亿美元的自由现金流,同时在新的生产能力、服务中心、超级充电站和其他重要投资上花费了24亿美元。虽然在第三季度承担了额外的股份支付费用,但其GAAP营业利润率达到了9.2%。

特斯拉越来越专注于下一阶段的增长。其最近的产能扩张投资现在趋于稳定,在上海的Model 3已经达到了其设计时的生产速度,而在弗里蒙特的Model Y也有望很快达到产能水平。

在下一阶段,特斯拉将对产品和工厂实施更激进的架构变更,以改善制造成本和效率。同时也在扩展生产制造范围,在更多领域实现自产自供。在特斯拉电池日时,该公司宣布了自主生产电池的计划,以帮助其实现快速扩张。特斯拉相信新4680电池在降低成本和提高资本效率,同时改善性能上是重要一步。

特斯拉看到了人们对特斯拉汽车、存储和太阳能产品日益增长的兴趣,并会在尽可能快地增加产能的同时继续关注成本效益。

市场关注的分项数据

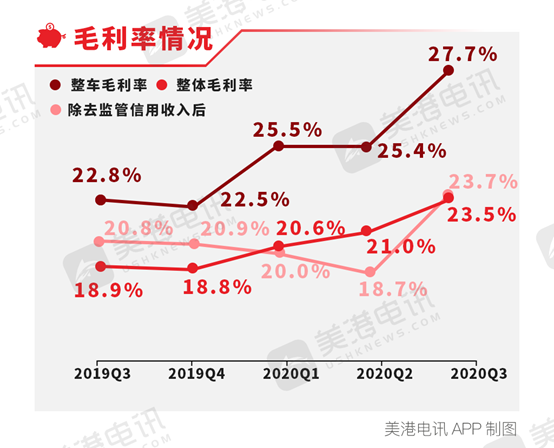

01整车毛利润及整车毛利率

特斯拉2020年第三季度整车毛利润为21.05亿美元,环比上涨达60%,同时,同比翻番,大涨72%.

此外,其第三季度整车毛利率为27.7%,高出市场预期6.7%,且环比增长223个基点,同比增长483个基点。

此前,投行Baird分析师Ben Kallo在研究报告中称“毛利率是第三季度的关键变量”。特斯拉的毛利润率的表现可以体现其从监管信贷、产品定价、电池成本到制造规模等方方面面。

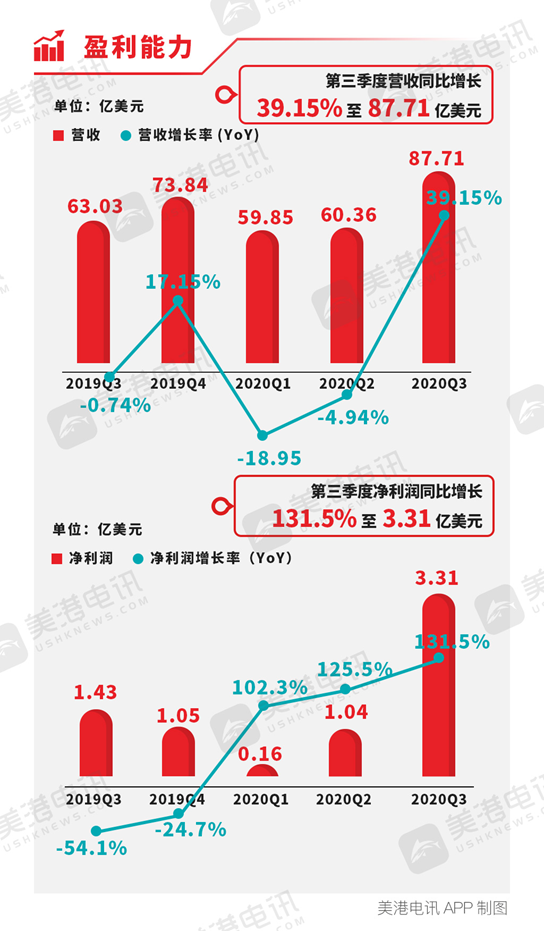

02 营收及净利润

在营收上,特斯拉的数据也让人眼前一亮,其2020年第三季度营收为87.71亿美元,超出预期的85.47亿美元。环比大幅提升45%,同比涨达39%。

在净利润上,经过一二季度的低迷后,特斯拉也交出了一份令人满意的答卷,其第三季度净利润为3.31亿美元,虽稍低于预期的3.8亿美元,但环比大增218%,同比实现翻番,涨达131%。

此前,瑞士信贷分析师Dan Levy在最近的一份报告中表示,特斯拉可能会公布高于市场预期的第三季度业绩,这可能成为该股上涨的积极催化剂。Levy表示,第三季度利润对特斯拉来说很重要,因为它可能想要表明,尽管监管额度收入下降,它仍能保持盈利。这位分析师表示,特斯拉对监管额度收入的过度依赖,阻碍了该公司入选

特斯拉表示,营收净利的大幅增长主要是因为汽车交付量的大幅增长以及其他方面业务的增长所实现。此外,特斯拉称与去年同期相比,公司汽车平均售价(ASP)略有下降,产品结构继续从Model S和Model X转向更便宜的Model 3和Model Y。

03 自由现金流

自由现金流方面,特斯拉创下了记录,第三季度该数据为13.95亿美元,环比大增234%,同比飙升276%,高于分析师预期。

在特斯拉致股东信件中,特斯拉表示:“在过去的四个季度里,我们产生了超过19亿美元的自由现金流,在新产能、服务中心、超级充电站及其他上投入了24亿美元。”

04 产量及产能

现在把视线转向产量,特斯拉在第三季度产量达145036量,环比上大涨76%,同比增长51%,从分项数据来看,售价稍低的Model 3/Y第三季度产量为128044,占比达88.28%,而主打高端旗舰的Model S/X第三季度产量为16992,可以看出,特斯拉瞄准的目标市场并非高端市场。

在随后举行的财报电话会议上,特斯拉CEO埃隆·马斯克表示:“第三季度是特斯拉历史上表现最好的一个季度。”

此外,就产能方面,特斯拉为进一步扩大产能,在中、美、德三国大建工厂,其中美国弗里蒙特斯拉超级工厂已全线投产,生产Model 3/Y及Model S/X,该工厂当前的Model 3/Y年产能为500000,而Model S/X的年产能为90000。而上海特斯拉超级工厂主要生产Model 3,年产能高达250000,此外,据悉,特斯拉上海超级工厂将于2021年第一季度开始量产Model Y。另外,特斯拉柏林、德克萨斯超级工厂也即将开始生产。

产能方面,马斯克表示三家超级工厂都有积极的进展,并称一直对中国团队的成就印象深刻。他还指出,由于新生产技术的普及,柏林超级工厂的产能提高会比较缓慢,可能需要大约12-24个月才能提高至最大产能。

05 交付量

从交付量方面来看,特斯拉再创记录,总交付量达139593台,环比增长54%,同比增长44%。分项来看,Model 3/Y仍是大头,共124318台,占比达89.05%,环比上升55%,同比增56%;Model S/X共12575台,占比约11%,随同比有所下滑,但环比增44%。根据财报数据,特斯拉离50万的年交付量仍有180930量的差距,这要求特斯拉在第四季度交付量还得在产能同比提升近29%。

对此问题,特斯拉在财报里表示,尽管更加困难,但仍继续维持今年交付50万辆汽车的目标。“实现交付目标主要取决于Model Y和上海工厂产能的逐季增长,以及物流和交货效率的进一步提高。”

精选分析

彭博:特斯拉的积极信用周期可能会延伸到2021年 但Model S/X的份额下降值得警惕

特斯拉第3季度的表现,包括3.71亿美元的自由现金流(将截至9月30日的手头现金提升至145亿美元),支持我们的观点:该公司将成为年底唯一一家信用状况改善的原始设备制造商。特斯拉的评级(B2/BB-),与尼桑(Baa3/BBB-)相近,并接近菲亚特克莱斯勒(Ba1/BB+/BBB-),表明该汽车制造商的积极信用周期可能会延伸到2021年。

特斯拉连续第五个季度实现盈利,2020年三季度交付量达到13.96万辆,是通过向其他汽车制造商出售监管额度实现的。美国国内客户创造的收入在18年第4季度达到顶峰,达到56亿美元,此后只有一次超过35亿美元。

中国收入占比超过20%,该地区有望成为增长催化剂,特斯拉宣布Model 3轿车将从上海运往欧洲,这或许是需求脆弱的信号。该公司地域重心向欧洲和中国转移--以及利润较高的Model S/X的份额下降,销量同比下滑13%,表现长期利润率有可能会减少。